一、工业母机:高端装备制造的基石

机床是对金属、其他材料的坯料或工件进行加工,使之获得所要求的几何形状、尺寸精度和表面质量的机器。机床是制造机器的机器,这是机床区别于其他机器的主要特点,故机床又称为工业母机。

数控机床是用数字化信息对机床的运动及其加工过程进行控制的机床,是高效率、高精度、高柔性和高自动化的现代机电一体化设备。

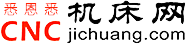

数控机床按照材料加工方式,工业母机可分为金属切削机床、金属成形机床、特种加工机床。其中金属切削机床包括车床、铣床、磨床等单功能性机床以及带有刀库和自动换刀装置,从而可以实现多种不同加工操作的加工中心。

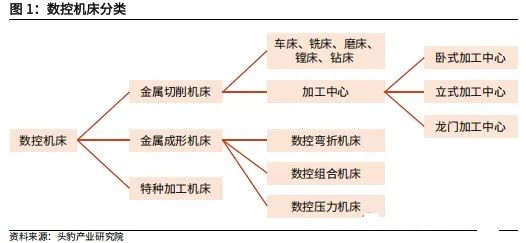

据中国机床工具工业协会数据,2023年金属切削机床数控化率为45.5%。在发达国家中,日本机床数控化率维持在80%以上,美国和德国机床数控化率均超过70%,与之相比国内机床数控化率提升空间较大。

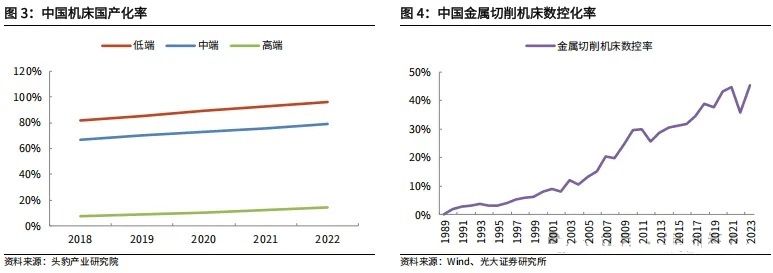

第一梯队:历史悠久,实力雄厚的外资企业,主营业务是高端数控机床,如日本山崎马扎克,德国通快,德马吉森精机,美国马格等。目前大多数都通过在中国投资或合资建厂;

第二梯队:国内最先起步,并具有一定技术实力,资金实力和品牌影响力的民企和国企。从最早的国营企业 “十八罗汉”,到现在如海天精工,创世纪,纽威数控等新主力军民营企业;

第三梯队:规模较小,技术含量较低的主营低端数控机床的小型民营企业。产品价格便宜,产品加工精度要求不高,主要应用于一般民用产品,汽车零部件粗加工等领域。

二、工业母机市场:聚焦头部国家

2.1 全球市场:中国稳居全球生产、消费第一

生产

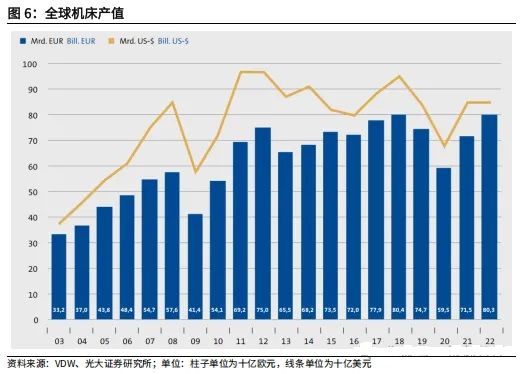

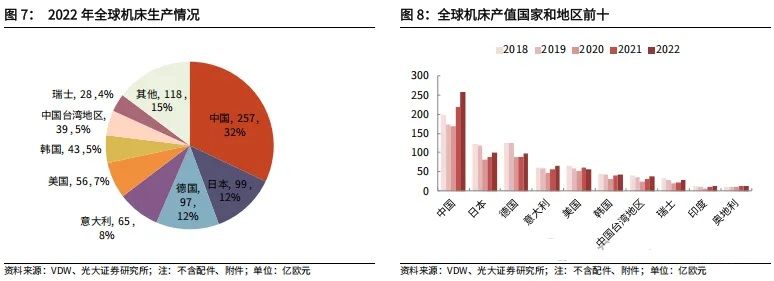

根据德国 VDW 数据,2022 年全球机床产值 803 亿欧元,同比 + 12%。其中金属切削机床 566 亿欧元,金属成形机床 235 亿欧元(过去 5 年比例约为 7:3)。2022 年全球机床产值排名前十的国家和地区依次为:中国(不包含中国台湾地区,下同)(257 亿欧元)、日本(99 亿欧元)、德国(97 亿欧元)、意大利(65 亿欧元)、美国(56 亿欧元)、韩国(43 亿欧元)、中国台湾地区(39 亿欧元)、瑞士(28 亿欧元)、印度(13 亿欧元)、奥地利(12 亿欧元)。

中国目前是全球最大的机床生产国,2022 年产值占全球 32%,其次为日本(12%)、德国(12%)、意大利(8%)、美国(7%)。

消费

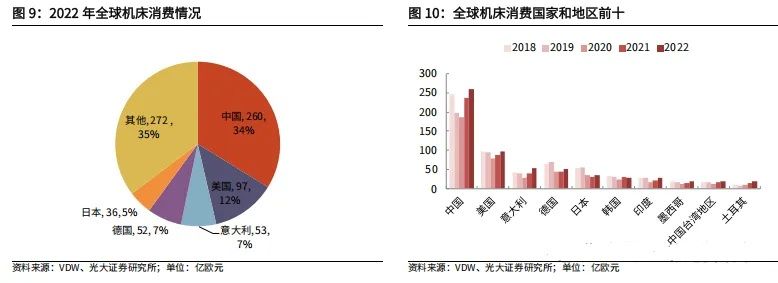

中国目前是全球最大的机床消费国,2022 年机床消费占全球 34%,其次为美国(12%)、意大利(7%)、德国(7%)、日本(5%)。

出口

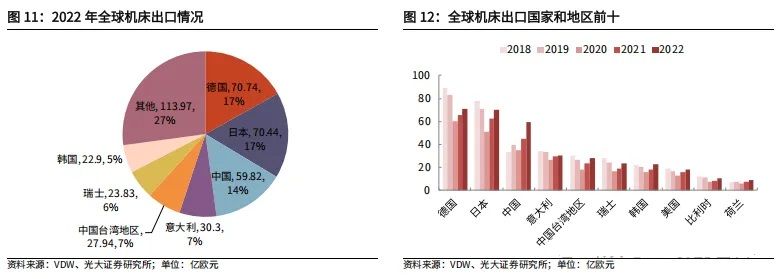

作为老牌机床强国,德国与日本的机床出口额位居前列,2022 年全球出口份额分别为 17%、17%。2020-2022 年,中国机床出口额快速增长,2022 年中国机床全球出口份额已提升至 14%,且在全球机床出口额前 5 名中,仅中国的机床出口额超过了 2018 年水平。

值得一提的是,根据 VDW 口径,有相当一部分出口额来自于德国、日本、瑞士等机床制造商在中国生产的顶级机床。

进口

中国和美国是全球排名前二的机床进口国,随着国产替代的推进,中国的机床进口额稳中有降,2022 年为 62.6 亿欧元,较 2021 年微降 0.4%;美国 2022 年机床进口额 59.0 亿欧元,较 2021 年增加 36.2%。

主要国家和地区机床供需平衡:

作为全球最大的机床消费国,中国基本实现自给自足,2022 年机床进口额与出口额基本持平,大部分国内消费由本土供应。德国、日本机床出口额远大于机床进口额,2022 年贸易顺差分别达到 45、63 亿欧元。美国机床进口额远大于机床出口额,2022 年贸易逆差达到 41 亿欧元。而韩国、中国台湾地区、瑞士 2022 年机床贸易顺差分别达到 13、20、18 亿欧元。

出口比例:

2022 年,日本、德国、中国台湾地区、瑞士机床出口占生产比例均超 70%,为典型的出口导向型经济;意大利、韩国机床出口占生产比例在 50% 附近,内外需较为均衡;中国、美国机床出口占生产比例分别为 23%、33%,随着国内机床出口额不断增长,国内机床出口比例仍有较大提升空间。

进口比例:

2022 年,墨西哥、土耳其、美国、印度机床进口占消费比例均超 50%,其中墨西哥、土耳其机床消费中进口依赖度分别达到 98%、89%;而德国机床消费中进口依赖度亦达到 49%;中国机床消费中进口依赖度为 24%。

2.2 国内市场:进口依赖度下降,出口快速提升

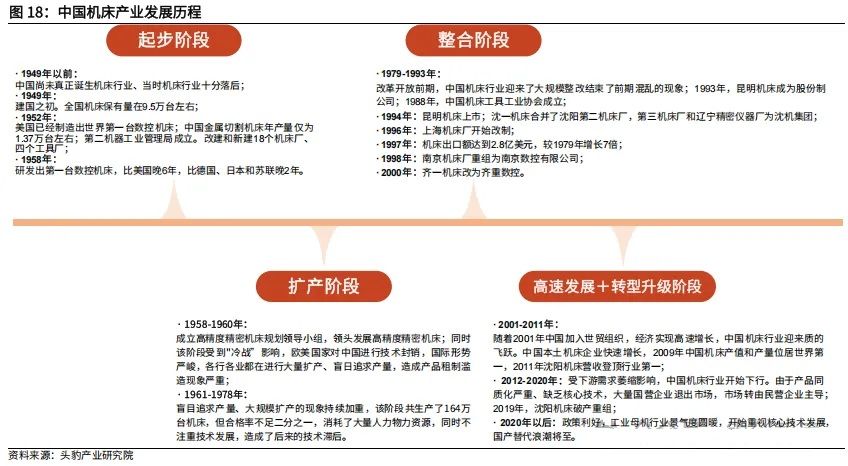

中国数控机床产业经历了起步、扩产、整合、高速发展与转型升级,目前已形成了品类完善、功能齐全的制造格局。

图片

根据中国机床工具工业协会,2023 年我国金属加工机床生产额为 1935 亿元,同比增长 1.1%。消费额为 1816 亿元,同比下降 6.2%。

根据 VDW 数据,我国机床消费中进口依赖度从 2018 年的 33% 下降至 2022 年的 24%。

从产业周期来看,机床呈现约 10 年的更换周期。2009 年,“04 专项” 的实施为我国机床行业注入新的动力,我国金属切削机床在 2011/2014 年形成产量高峰。随着 10 年更换周期的到来,预计我国机床行业将迎来大规模替换需求。

根据日本机床工业协会,日本来自中国的机床订单基本呈现 3 年一个小周期的规律。

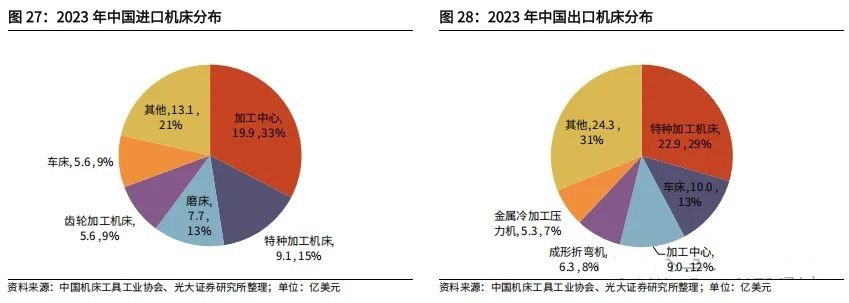

从进出口情况来看,2021-2023 年,我国金属切削机床出口金额逐年提升,进口金额逐年下降,在 2023 年完成贸易顺差 3.9 亿美元;2021-2023 年,我国金属成形机床出口金额提升较快,贸易顺差逐步扩大,在 2023 年达到 12.9 亿美元。

来源:中国机床工具工业协会